個人事業主の開業届と青色申告を出してきたので その流れと注意点を紹介。【個人事業の開業・廃業等届出書/所得税の青色申告承認申請書】

この度、個人事業主になり。その時に個人事業主となるための開業廃業届を税務署に出してきたので、個人事業の開業・廃業等届出書の書き方と出し方、青色申告承認申請書の書き方と出し方と必ず抑えておきたい注意点等を紹介したいと思います

個人事業主になるということ

個人事業主になるということは、何かしら事業を行うわけですが。個人事業主になるための資格とか資質とかなんにもありません。個人事業主になるには、個人事業主として開業するということを管轄の税務署に届け出るだけです。

費用もかかりません、提出する書類のコピー代と税務署に行く交通費ぐらいです。

個人事業主として開業するには 個人事業の開業・廃業等届出書 を提出しなければいけないのですが提出方法は2つあります。

- ひとつ 税務署に直接持っていく

- ひとつ 郵送で税務署に送る(封筒には何の書類が入っているか明記しておくこと)

どちらの方法でも、個人事業の開業・廃業等届出書 (以下 開業届け)を提出することが出来ます。

注意点は、後に出る 青色申告承認申請書(以下 青色申請)も同じく、控えを貰うことです。

この控えが無いと後々苦労する場面が出てきます、一番最初に出てくるのは個人事業主としての専用口座の開設でしょう。個人事業主になると、事業に屋号を付けることができます。この屋号名が付いてた銀行口座を開設するには個人事業主として開業しており、どういった屋号で活動しているかを証明しないといけません、その証明になるのが開業届けの控えや青色申請の控えになります。

開業届けも、青色申請も提出した後に何かしら税務署から受理しました等の書類が来るわけでもなく、提出した時点で完了していますので個人事業主としての証明や、青色申請をしたということの証明をするために、控えをもらいます

控えの貰い方

開業届けの控え、青色申請の控えを貰うには 開業届けを二枚、青色申請を二枚用意します。これら全てに受理印を頂き、それぞれ一枚を税務署側に、それぞれ一枚を自分の控用にとします。控えの分も同じように記入して印を押しておく必要があります。

直接税務署へ提出しする場合には、「控えの分もお願いします」と言ってしっかり控えを受け取ればOKです。

郵送で提出する場合には、それぞれ2枚ずつ計4枚を入れて 控えがほしいことを書いたメモも入れ。返信用封筒に自分宛ての宛名と住所を書いてと切手をはって同封して送ればOKです。切手に関しては不要というような話もあったりしますので、郵送する場合は一度税務署に電話で問い合わせするのが確実かと思います。税務署によっては、青色申請に関するパンフレットも送ってくれるところもあるみたいです

実際に税務署に提出しにいった時に、あまり人が居なかったってのもありますが。判子を押してもらって終わりなので税務署に入ってから1・2分で終わりました。(事前に書類を作成して持っていった場合ですが)

控えを貰うこと!これは 絶対に忘れてはいけませんので 記入漏れよりもこちらのほうが重要です

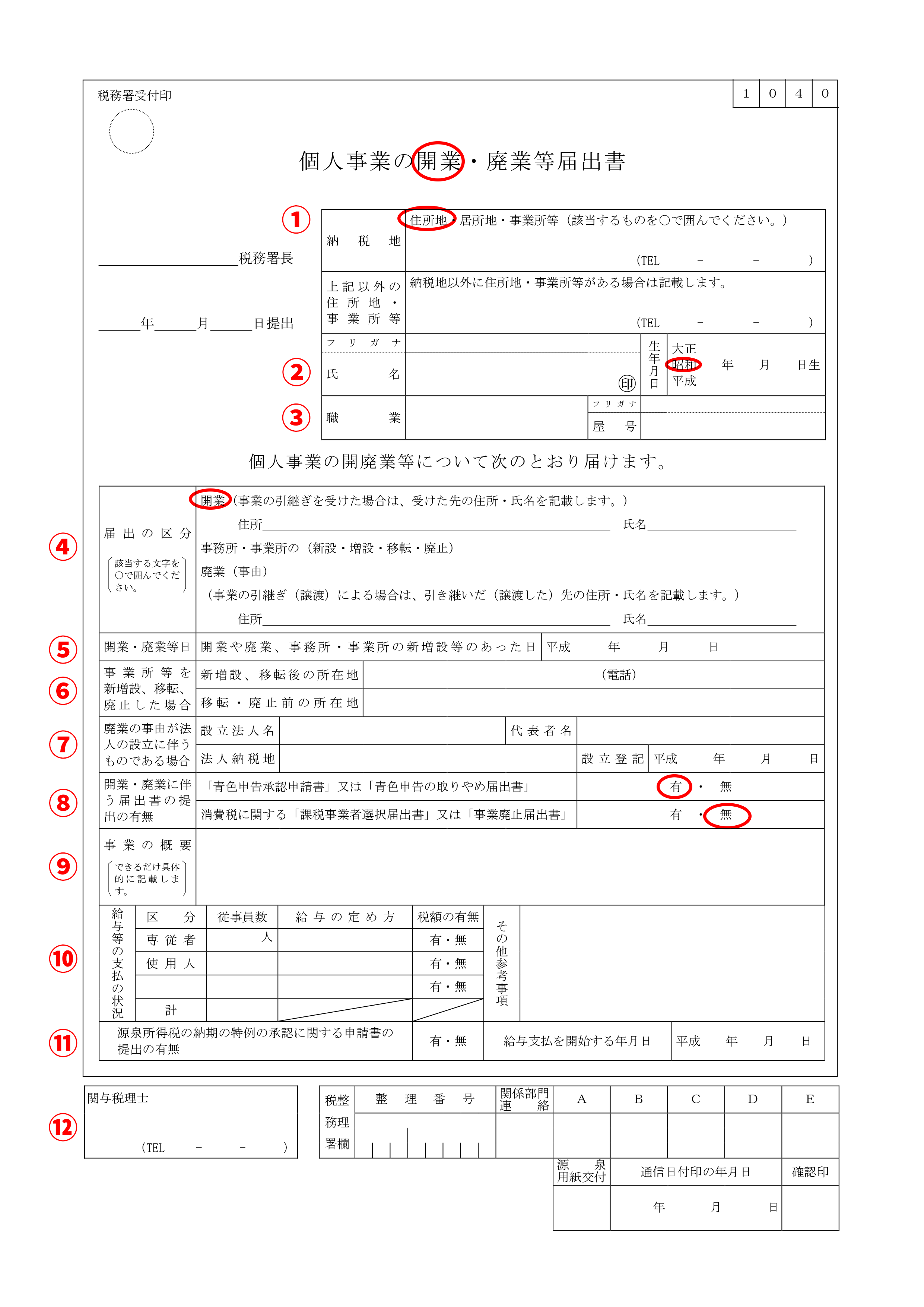

開業届けの書き方

開業届けと青色申請の提出の仕方と体験を書きましたが、ここからはその提出する書類の書き方です。

開業届け、青色申請共に手書きでなくてもOKです、PDFにPCで文字を入れ込んだものを印刷して問題なく受け取ってもらえます、字があまりキレイじゃないとかPCでやったほうが早いって方はそれでも作成可能です。

開業届けはこちらのPDFをダウンロードして印刷して使います

書き方

開業届けであることを示す

この届けは、開業と廃業両方の届け出に対応していますので、今回提出するのがどちらなのかを明確にするために、一番上のところで 開業のところに丸をつけると良いです

① 納税地

納税地を決めます、フリーランサーで自宅で開業する場合は居住地、屋台など移動販売で店舗に住所がない場合も居住地でOKです。事業所(店舗や工場)がある方は 納税したい方を選ぶことが出来ます

② 氏名と生年月日

こちらには、名前を記入し判を押します。右側には生年月日を記入、生まれが昭和なら昭和に丸を、平成なら平成に丸をつけます

③ 職業と屋号

この項目では、職業を書きます。この職業によって 個人事業税が変わってきますので正しく正確な職業にする必要があります。多くの場合は5%に該当しますが ライターや小説家などは この個人事業税の対象にならなかったりします、また都道府県によって 業種の定義や税率も違ってきますので。事前に調べておきましょう、またもしここで自分が主張する業種が認められなかったとしても、訂正させられるだけなので、個人事業税の対象にならないと思うのでしたら その業種を記入すれば良いです

屋号名は、日本語の他にローマ字を使うこともできます。屋号名は好きに付けることが可能で会社の法人名と違って厳格ではありません。ただ、あまりにも有名な企業や名前を使うと商標権の問題になるかもしれません。

④ 届け出の区分

こちらでは、どういった届けでなのかを明確にします。開業、事務所の増設・廃止等、廃業の3つのカテゴリから選びます、該当するものに丸をつけ 必要があれば項目を記入します。新規に開業する場合は「開業」に丸をつければOKです

⑤ 開業・廃業等日

こちらでは、開業の日、廃業の日を記入します。原則として、これらの出来事が起こった1ヶ月以内にこの開業届けを提出することが決まっています(実際にはルーズで1ヶ月を過ぎてても認められるようです)。また、この開業日は青色申請の申請の時に関連してきますので それとかね合わせて調整する必要があります。

青色申請は原則として、3月までに提出するか、開業した日から2ヶ月以内となっています。開業日はルーズに決められるのですが、こちらの方は開業日から計算するので2ヶ月以上前を開業日にしてしますと青色申請ができなくなってしまうので注意です。

開業日から、その時点から簿記を行いますので 開業費用が大幅にかかっていて経費としたい場合などはこの開業日と青色申請の日を上手く調整しましょう。

⑥ 事業所等を新増設、移転、廃止した場合

こちらは、すでに開業していて変更があった場合に記入する項目ですので新規に開業する場合は空欄です。

⑦ 廃業の事由が法人の設立に伴う場合

こちらは、すでに開業しており個人事業から法人となる法人成りをする場合に記入する項目ですので、新規に開業する場合は空欄です。

⑧ 開業・廃業に伴う届出書の有無

青色申請を出す場合は「青色申告承認申請書」又は「青色申告の取りやめ届出書」 の項目で 有 に丸を

売上が1000万円を超える場合には課税対象になりますが、次年度から対象になるので基本的に開業する場合は 消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」 に 無 に丸をつけます

⑨ 事業の概要 [できるだけ具体的に記載します]

こちらには事業の内容を書きます。そんなに長々と書く必要はなかったです 十数文字程度で私は提出しましたが何も言われませんでした。また、ここに書いた事業しかしてはいけないわけではないので後にここに書いていること以外をやりだしても問題ありませんので、とりあえず始めることのみ書けば大丈夫です

⑩ 給与等の支払いの状況

人を雇う場合、家族を専従者や使用人とする場合にはこの項目の記入が必要です。人を雇わずに外部に委託するような形の場合や、一人でやっていく場合はこの項目は記入の必要はありません

⑪ 源泉所得税の納期の特例の承認に関する申請書の 提出の有無

こちらは、源泉所得税の納期の特例の承認に関する申請 をする場合 有 に丸をつけます。どういったものかというと、源泉徴収の納税を毎月から 従業員が10人未満に限って年2回にするする事ができるもので、事務処理を減らすことが出来ます。

これで、開業届けの記入の説明は終わりです。

時間がかかるのは、屋号を考えるところかと思いますが

屋号は任意です。屋号を付けなくても開業届けを出すことが出来ます。個人事業主はあくまでも個人を対象にしたものなので、この屋号にはそれほど効力がありません。

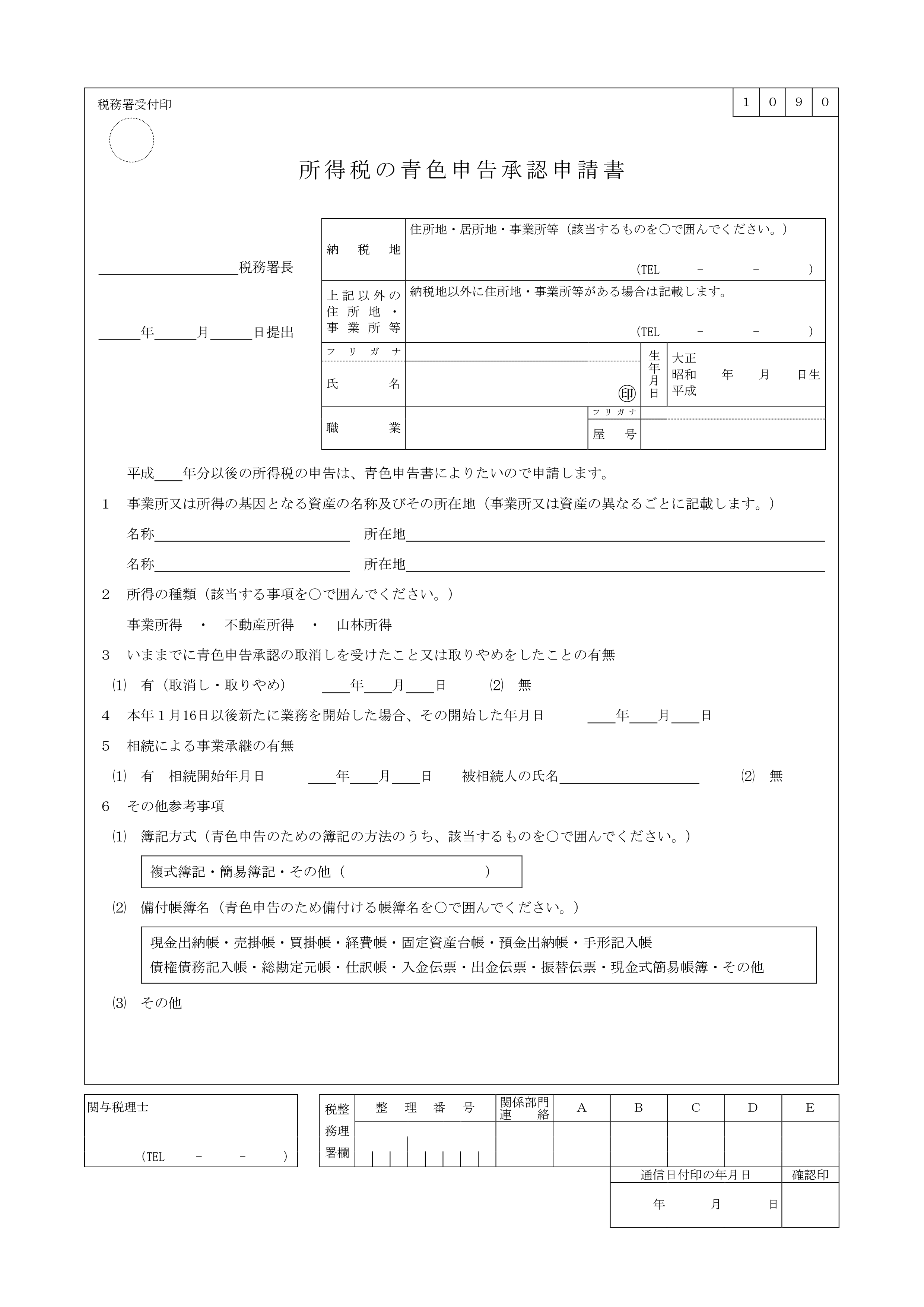

青色申請の書き方

所得税の青色申告承認申請をすることで、青色申請で認められた方式で帳簿を付けることで。所得税の控除である 青色申告特別控除 を受けることが出来ます。これを受けることで 65万円の控除を受けることが出来ます。青色申請には一応審査がありますが 審査基準は以下のようになっています

[審査基準]

青色申告の承認の取消しの通知を受け、又は「青色申告の取りやめ届出書」を提出した日以後1年以内に申請書を提出していないか等を審査します。

基本的に開業したばかりの人は問題なく通るでしょう。

もし、審査が通らなかった場合には何らかの通知が来るようです。

また青色申請は、開業届けのところでも触れましたが開業日が提出の期限に関連してきます、原則として開業日から2ヶ月以内に提出が必要です。1月15日までに開業した場合は 3月まで可能なようです

書き方

上部の部分は開業届けと全く同じ様式でレイアウトもそのまま、そのままコピペしただけの様式です。

その下の部分から説明します。

開業届けと同じくPDFをダウンロードして、印刷記入します。

年度の記入

平成__年分とあります、これは開業した年度と同じものを記入します

1 事業所又は所得の基因となる資産の名称及びその所在地

こちらには、屋号名がある場合は屋号名と事業所の住所を記入します。自宅で行う場合は居住地を記入します

2 所得の種類

事業を行う場合は事業取得に丸を、その他にもある場合はそれにも丸をつけます

3 いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

初めて開業する場合は無いので 無しです。有る方のみ詳細を記入します

4 本年1月16日以後新たに業務を開始した場合、その開始した年月日

開業した年月日を記入します、1月15日までに開業した場合は不要です(開業日)。

5 相続による事業承継の有無

事業を相続した場合のみには 有りを 初めて開業する場合は 無 です

6 その他参考事項

この項目は青色申請でもっとも重要な項目です、ここの項目を正しく選択しないと青色特別控除を受けることが出来ません。青色特別控除で65万円の控除を受けるには 簿記方式 出ないといけません。

また備付帳簿名も必要です、青色特別控除を受けるときにこれらの帳簿は提出しませんが税務調査があった場合これらの帳簿の記録が必要になります、これらが無いと過去のさかのぼって控除を無効にされます。

必須なのが 仕訳帳と総勘定元帳 です。この2つがあれば大丈夫です

簿記方式で仕訳帳と総勘定元帳には丸をつけましょう、青色特別控除の対象となります。

その他にも、帳簿を備えて置きたい場合はそれらにも丸をつけてもいいでしょう。

これにて、青色特別控除用の青色申請の書き方は終わりです。

あとは、提出する税務署と提出日も記入しておきましょう。

税務署に提出して完了です

もう一度書いておきますが、かならず 開業届け、青色申請 両方の控えを貰っておきましょう。

基本的には同じものをそれぞれ2通作成して、すべて受理印をもらい 1枚づつを控えとして持っておくだけです。あと、書類に判を押すのをお忘れなく!

COMMENT